Im Zweifel für die Mutter

Das Bundessozialgericht hat in einem Urteil bestätigt, dass Kindererziehungszeiten für die Rente im Zweifel der Mutter zugesprochen werden.

Ihre persönliche Versicherungsberatung

089 - 24 24 12 65

Montag - Freitag von 8:00 - 20:00 Uhr

Gerne kontaktieren Sie uns per E-Mail:

rente@check24.de

CHECK24 Bewertungen

Im Alter finanziell abgesichert sein – diesen Wunsch dürften wohl die meisten Menschen haben. Doch mit Eintritt in den Ruhestand entsteht bei den meisten eine Rentenlücke. Das gewohnte Einkommen fällt weg und man bezieht die gesetzliche Rentenversicherung sowie etwaige Betriebsrenten. Jedoch ist dies meist nicht ausreichend, um den gewohnten Lebensstandard aufrecht zu erhalten. Viele haben deshalb schon während des Berufslebens Angst vor drohender Altersarmut.

Ziel der Riester-Rente ist es, die Versorgungslücke im Alter zu verringern.

Durch regelmäßige Beitragszahlungen soll langfristig ein Vorsorgekapital für den Ruhestand aufgebaut werden.

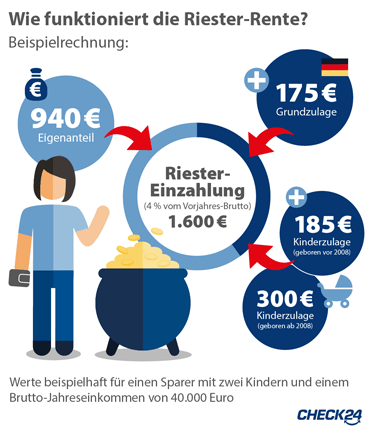

Neben der staatlichen Förderung von jährlich 175 Euro pro Person und 300 Euro pro Kind (185 Euro bei Geburtsjahr vor 2008) können Riester-Sparer zudem eine über die Zulagen hinausgehende Steuerermäßigung erhalten.

Inhalt

Es müssen jährlich mindestens vier Prozent Ihres rentenversicherungspflichtigen Einkommens des Vorjahres in den Vertrag einbezahlt werden, um die volle staatliche Zulage zu erhalten.

Von diesem Betrag werden die staatlichen Zulagen abgezogen. So ergibt sich der Beitrag, den der Sparer selbst bezahlt.

Ein Beispiel: Sie sind verheiratet, haben zwei Kinder (geboren 2014 und 2016) und verdienen 50.000 Euro brutto. Der Beitrag für die Riester-Rente beläuft sich also auf 2.000 Euro pro Jahr (4 Prozent von 50.000 Euro).

Davon bezahlt der Staat 175 Euro Zulage für Sie selbst und 300 Euro Zulage pro Kind, also insgesamt 775 Euro. Sie bezahlen lediglich noch einen Beitrag von etwa 102 Euro im Monat.

Für Ihren Ehepartner können Sie einen separaten Vertrag abschließen, der ebenfalls mit 175 Euro gefördert wird. Die Kinderzulage erhält nur ein Partner.

Die Riester-Rente wird ab Renteneintritt – bei Verträgen seit 2012 nicht vor Vollendung des 62. Lebensjahres – lebenslang monatlich ausgezahlt. Eine Riester-Rentenversicherung eignet sich besonders für sicherheitsbewusste Sparer, da bereits bei Abschluss klar ist, welche Rente sie mindestens erhalten werden. Denn sie bietet eine Kapitalgarantie – das heißt, dass jeder eingezahlte Euro später für die Rente zur Verfügung steht.

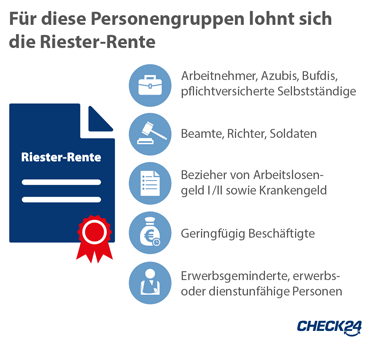

Grundsätzlich kann jeder eine Riester-Rente abschließen, der Pflichtbeiträge in die gesetzliche Rentenversicherung einzahlt.

Förderberechtigt sind:

Als Form der privaten Altersvorsorge bietet die Riester-Rente die Möglichkeit, die finanzielle Lücke zwischen der gesetzlichen Rente und dem tatsächlichen Rentenbedarf zu schließen, damit Sie später den wohlverdienten Ruhestand sorglos genießen können. Die besonderen Vorzüge der Riester-Rente sind

Riestern ist für jeden sinnvoll, der sich keine Sorgen um seine Altersvorsorge machen möchte und eine staatlich geförderte Zusatzrente ansparen möchte.

Rentabel ist die Riester-Rente vor allem für Familien mit mehreren Kindern und Alleinerziehende, da für jedes Kind der Anspruch auf eine zusätzliche Kinderzulage hinzukommt.

Auch für alleinstehende Gutverdiener kann sich die Riester-Rente aufgrund hoher steuerlicher Vorteile lohnen: Pro Jahr sind bis zu 2.100 Euro absetzbar.

Beispielrechnung: Wie hoch muss der Beitrag sein, um die volle Riester-Zulage zu erhalten?

| 30-jähriger Alleinstehender | 35-jährige Mutter mit zwei Kindern (geboren nach 2008) | |

|---|---|---|

| Bruttoeinkommen pro Jahr | 40.000 Euro | 30.000 Euro |

| Beitrag Riester | 1.600 Euro | 1.200 Euro |

| Zulagen | 175 Euro | 775 Euro |

| Steuervorteile | 302,88 Euro | 0 Euro |

|

Eigener Anteil |

1.122 Euro (93,51 Euro/Monat) | 425 Euro (35,42 Euro/Monat) |

| Förderung | 30 Prozent | 65 Prozent |

| Mögliche monatliche Rente | z. B. Continentale: 390 Euro | z. B. HanseMerkur: 315 Euro |

Vor allem Frauen sind häufig von Altersarmut bedroht. Denn durch Elternzeit, Arbeit in Teilzeit oder auch ein niedriges Gehalt fällt ihre gesetzliche Rente oft geringer aus als bei Männern. Deshalb sollten gerade sie das Thema Altersvorsorge frühzeitig angehen.

Da Hausfrauen – oder in den letzten Jahren auch häufig Hausmänner – meist kein eigenes Einkommen haben und deshalb nicht in die gesetzliche Rentenversicherung einzahlen, sind sie nicht direkt zulagenberechtigt. Ist der Ehemann oder die Ehefrau jedoch unmittelbar zulagenberechtigt und hat selbst einen Riester-Vertrag abgeschlossen, kann auch der nicht arbeitende Partner einen Riester-Vertrag abschließen.

In diesem Fall reicht bereits ein monatlicher Beitrag von fünf Euro aus, um die volle staatliche Förderung zu erhalten. Die Kinderzulagen erhält der Ehepartner, der das Kindergeld bekommt – sie können aber auch auf den anderen Partner umgeschrieben werden.

Die klassische Riester-Rentenversicherung funktioniert nach dem gleichen Prinzip wie eine konventionelle Rentenversicherung. Diese garantiert eine lebenslange, personenbezogene und regelmäßig wiederkehrende Leistung bis zum Tod des Versicherungsnehmers.

Diese Anlageform ist auf Sicherheit bedacht, sodass gesetzlich geregelt ist, dass die Beiträge von der Versicherungsgesellschaft in einem Mix aus festverzinslichen Wertpapieren, Immobilien und Aktien angelegt werden müssen. Der Aktienanteil lag dabei in der Vergangenheit meist bei etwa zehn Prozent, was die Anlage sehr sicher macht.

Zudem garantiert die klassische Riester-Rentenversicherung dem Sparer auf alle Verträge seit 2022 eine Verzinsung von 0,25 Prozent. Damit ergibt sich schon zum Abschlusszeitpunkt eine garantierte Rente, die sich bei positiven Entwicklungen des Kapitalmarktes auch nach oben verändern kann – es wird dann eine sogenannte Überschussrente ausbezahlt.

Neben der klassischen Riester-Rente haben chancenorientierte Anleger auch die Möglichkeit, mit einer fondsgebundenen Riester-Rentenversicherung für den Ruhestand vorzusorgen. Hier wird ein Teil des Ersparten entweder in das Sicherungsvermögen des Versicherers angelegt oder in Garantiefonds. Der zweite Teil wird in Fonds angelegt. Der Anleger kann dabei meist aus einem breiten Angebot an Fonds wählen.

Die Kapitalgarantie, wie sie eine klassische Riester-Rente bietet, besteht auch hier. Durch die Anlage in Fonds ergeben sich hier höhere Renditechancen als bei einer festen Verzinsung. Jedoch besteht deshalb auch die Möglichkeit, gar keine Rendite zu erwirtschaften und nur das garantierte Kapital ausbezahlt zu bekommen.

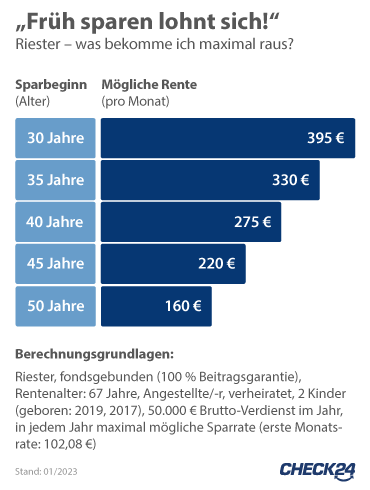

Diese Anlageform eignet sich besonders für junge Sparer, da für Fondsanlagen eine Mindestlaufzeit von 20 bis 30 Jahren empfohlen wird. Wer sich für ETFs (börsengehandelte Indexfonds) entscheidet, kann zusätzliche Kosten einsparen.

Sowohl die klassische Riester-Rente als auch die fondgebundene Riester-Rente hat ihre jeweiligen Vorzüge. Während die klassische Riester-Rente eher für sicherheitsbewusste Sparer geeignet ist, ist die fondsgebundene Variante eine gute Option für Anleger, die gerne etwas mehr Risiko eingehen möchten. Es lässt sich nicht sagen, dass eine Anlageform „besser” ist als die andere – welche Form für wen in Frage kommt, ist immer eine individuelle Entscheidung. Diese Aufstellung soll deshalb einen groben Überblick über die Unterschiede der beiden Riester-Anlageformen bieten:

| Klassische Riester-Rente | Fondsgebundene Riester-Rente | |

|---|---|---|

| Kapitalgarantie | Ja | Ja |

| Verzinsung |

Garantierte Mindestverzinsung auf die angesparten Einlagen (aktuell: 0,25 Prozent) |

Keine |

| Rendite | Verzinsung | Kann je nach Börsenerfolg hoch ausfallen oder ganz ausbleiben – die Gefahr von Verlust besteht nicht. |

| Risiko-Level | Niedrig: kein Risiko | Mittel: Risiko insofern, dass zu Rentenbeginn nur Beiträge und Zulagen zur Verfügung stehen |

| Geeignet für | Sicherheitsbewusste Sparer und etwas ältere Anleger (40-50 Jahre) | Risikoorientierte und jüngere Anleger können von hohen Renditechancen langfristiger Fondsanlagen profitieren. Angesichts derzeit extrem niedriger Garantiezinsen ist das „Risiko” der Fondsanlagen eher zu vernachlässigen. |

Neben der am weitesten verbreiteten klassischen Riester-Rentenversicherung gibt es noch weitere Riester-Anlagemöglichkeiten, die ebenfalls vom Staat gefördert werden. Dazu zählen der Riester-Banksparplan und die Riester-Fondssparpläne. Je nach Risikofreudigkeit des Anlegers kann eine andere Anlageform in Frage kommen. Ein Vergleich lohnt sich also. Für (zukünftige) Immobilienbesitzer gibt es außerdem den Wohn-Riester beziehungsweise den Riester-Bausparvertrag.

All diese Anlagen haben den Nachteil, dass bei Vertragsabschluss keine lebenslange Rente vereinbart wird, weshalb es sich eher um Kapitalanlagen als um eine Altersvorsorge handelt.

Ihre Vorteile mit dem CHECK24 Riester-Rente Vergleich:

In der Vergangenheit waren Riester-Verträge oft wegen hoher Abschluss- und Verwaltungskosten unrentabel. Durch das LVRG (Lebensversicherungs-Reformgesetz) und die zunehmende Digitalisierung ist dies heute in der Regel kein Problem mehr.

Legen Sie bei der Wahl des Anbieters dennoch Wert auf möglichst niedrige Kosten.

Auch die Flexibilität des Vertrags ist wichtig. Achten Sie deshalb auf die Regelungen bei Zahlungsunterbrechung, Stundung, Beitragsfreistellung und sonstigen Vertragsänderungen.

Mit dem kostenlosen und unverbindlichen Riester-Rente-Vergleich von CHECK24 können Sie ohne großen Zeitaufwand und völlig unkompliziert den passenden Anbieter für Ihre Absicherungswünsche finden und dabei von der umfassenden und kostenlosen Beratung der CHECK24-Experten profitieren.

Unser Vergleich zeigt Ihnen zu jedem Produkt die Finanzstabilität, Anpassungsmöglichkeiten, Chancen-Risiko-Klassen sowie die Beitragsgarantie an, sodass Sie umfänglich informiert sind. Um ein maßgeschneidertes Vergleichsangebot anzufordern, geben Sie einfach einige wenige relevante Eckdaten in die Suchmaske ein.

Unser Produktartenvergleich zeigt Ihnen auch an, ob die Riester-Rente das beste Produkt für Ihre Bedürfnisse ist oder ob zum Beispiel eine Rürup-Rente oder private Rentenversicherung besser geeignet sind.

Zu den wichtigen Angaben gehören unter anderem Ihr Bruttojahresverdienst sowie die gewünschte Anlageart. Ein Versicherungsexperte von CHECK24 meldet sich anschließend telefonisch bei Ihnen, um weitere Details abzuklären, bevor Ihnen ein individuelles Angebot zugeschickt wird.

Riester-Rente online abschließen

Sie können ausgewählte Tarife der Riester-Rente direkt online abschließen. Das ist für Sie ganz ohne Risiko – es gilt das Widerrufsrecht von 30 Tagen.

Die Riester-Rente ist für jeden sinnvoll, der sich im Alter keine Sorgen um seine finanzielle Absicherung machen möchte – denn die gesetzliche Rente reicht in den meisten Fällen nicht aus, um den Lebensstandard zu erhalten. Zudem wird die Riester-Rente staatlich gefördert mit einer Grundzulage von 175 Euro und einer Kinderzulage von 185 beziehungsweise 300 Euro, je nach Alter des Kindes. Außerdem kann sie mit bis zu 2.100 Euro pro Jahr steuerlich geltend gemacht werden.

Die Riester-Rente kann frühestens ab 60 Jahren ausbezahlt werden (bei Vertragsabschluss vor 2012). Eine Auszahlung ab 62 Jahren ist jederzeit möglich, üblich ist jedoch ein Auszahlungsbeginn mit Eintritt in die Rente.

Versicherte können sich dann für oder gegen eine Einmalzahlung in Höhe von 30 Prozent des Gesamtkapitals entscheiden, danach wird die Rente regulär monatlich ausbezahlt. Zu beachten gilt, dass die Einmalzahlung die monatliche Auszahlung schmälert und voll besteuert wird.

Wer die volle staatliche Förderung erhalten möchte, muss jährlich einen Mindestbetrag in die Riester-Rente einbezahlen. Dieser liegt bei vier Prozent des Vorjahresbruttoeinkommens, abzüglich der Zulagen. Wer weniger einbezahlt, erhält nur eine anteilige Förderung. Zudem fallen Abschluss- und Verwaltungsgebühren an, die mindestens über die ersten fünf Jahre der Laufzeit von den Einzahlungen und Förderungen abgezogen werden.

Der Abschluss einer Riester-Rente lohnt sich vor allem in jungen Jahren. Durch die lange Laufzeit ist der „Verlust“ aufgrund der Abschlusskosten eher gering. Wer seinen Riester-Vertrag noch vor dem 25. Geburtstag abschließt, bekommt außerdem eine einmalige Zulage von 200 Euro vom Staat.

Jeder, der Beiträge in die gesetzliche Rentenversicherung einzahlt, kann einen Riester-Vertrag abschließen. Dazu gehören:

Das Bundessozialgericht hat in einem Urteil bestätigt, dass Kindererziehungszeiten für die Rente im Zweifel der Mutter zugesprochen werden.

Das beschlossene Wachstumschancengesetz senkt die Steuerlast für Rentner. Auch Verbraucher mit einer Rürup-Rente profitieren von den neuen Regeln.

Die Renten erhöhen sich zum 1. Juli um über 4,5 Prozent. Die Anpassung fällt zum ersten Mal seit der Wiedervereinigung in Ost und West gleich aus.

CHECK24 – Deutschlands größtes Vergleichsportal

Transparent

Wir bieten Ihnen einen Überblick über Preise und Leistungen von tausenden Anbietern. Und das alles über eigene Vergleichsrechner.

Kostenlos

Für Kunden ist unser Service kostenlos. Wir finanzieren uns über Provisionen, die wir im Erfolgsfall von Anbietern erhalten.

Vertrauenswürdig

Bei uns können Kunden erst nach einem Abschluss eine Bewertung abgeben. Dadurch sehen Sie nur echte Kundenbewertungen.

Erfahren

Seit 1999 haben unsere Experten über 15 Millionen Kunden beim Vergleichen und Sparen geholfen.

Mit dem Vergleich von CHECK24 können Sie insgesamt 136 Tarifkombinationen der Rentenversicherung kostenlos vergleichen. Gemäß § 60 Abs. 1 S. 2 („Hinweis zu eingeschränkter Marktabdeckung“) und Abs. 2 VVG („Markt- und Informationsgrundlage“) weisen wir dennoch ausdrücklich auf eine eingeschränkte Versicherer- und Vertragsauswahl hin. Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen finden Sie hier.

Mit dem Vergleich von CHECK24 können Sie insgesamt 136 Tarifkombinationen der Rentenversicherung kostenlos vergleichen. Gemäß § 60 Abs. 1 S. 2 („Hinweis zu eingeschränkter Marktabdeckung“) und Abs. 2 VVG („Markt- und Informationsgrundlage“) weisen wir dennoch ausdrücklich auf eine eingeschränkte Versicherer- und Vertragsauswahl hin. Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen finden Sie hier.