85 Prozent der Tarife mit Top-Bewertungen

Morgen & Morgen hat sein aktuelles Rating der BU-Versicherung vorgestellt: Die meisten Tarife erhalten als Wertung ein "ausgezeichnet" oder "sehr gut".

Ihre persönliche Versicherungsberatung

089 - 24 24 12 66

Montag - Freitag von 8:00 - 20:00 Uhr

Gerne kontaktieren Sie uns per E-Mail:

bu@check24.de

CHECK24 ist Testsieger

CHECK24 Bewertungen

Ihre Arbeitskraft ist im Beruf Ihr Kapital. Doch was in jungen Jahren selbstverständlich ist, kann sich während des Berufslebens schnell ändern. Ein Unfall, Allergien oder eine schwere Krankheit: Viele Ursachen können Sie aus dem Arbeitsleben reißen, das Einkommen fällt weg. Die staatlichen Leistungen sind in einem solchen Fall gering. Wer nach dem 1. Januar 1961 geboren ist, hat keinen staatlichen Berufsunfähigkeitsschutz mehr. Der richtige private Versicherungsschutz ist daher entscheidend, um im Fall einer Berufsunfähigkeit ein ausreichendes Einkommen zu haben.

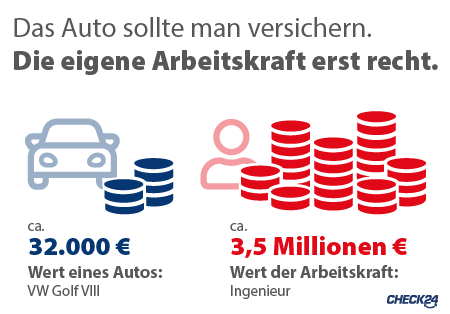

Gerade wenn die Rente noch fern ist, kann der Verlust der Arbeitskraft starke Auswirkungen auf Ihre Finanzen haben. Doch das muss nicht sein. Schutz bietet eine frühzeitig abgeschlossene Berufsunfähigkeitsversicherung. Sie ist eine Art Vollkasko für Ihre Arbeitskraft und springt ein, wenn diese verloren geht. Dabei ist sie viel wichtiger als ein Vollkasko-Schutz für das Auto: Die Summen, um die es bei einer Berufsunfähigkeit geht, sind ungleich größer. Zudem lässt sich die Arbeitskraft – anders als ein beschädigtes Auto – nicht einfach so ersetzen.

Kommt es zu einer Berufsunfähigkeit, leistet die Versicherung die Auszahlung in Form einer monatlichen Berufsunfähigkeitsrente. Sie wird bis zum abgesicherten Endalter fortlaufend gezahlt und ermöglicht dem Versicherten ein Leben auf dem gewohnten Niveau.

Kernstück der Berufsunfähigkeitsversicherung ist die garantierte Zahlung einer Berufsunfähigkeitsrente, sobald eine Berufsunfähigkeit vorliegt beziehungsweise diese durch ärztliche Unterlagen attestiert und von der Versicherungsgesellschaft geprüft wurde. Neben Angestellten und Selbstständigen sollten auch Beamte einen Schutz gegen eine mögliche Berufsunfähigkeit in Form einer Dienstunfähigkeitsversicherung abschließen, da auch hier die staatliche Absicherung Lücken aufweist.

Eine Berufsunfähigkeitsversicherung zahlt die vereinbarte BU-Rente aus, wenn der Versicherte nachweislich den vertraglich festgelegten Grad der Invalidität aufweist und die Berufsunfähigkeit voraussichtlich andauern wird. Wichtige Parameter zum Versicherungsumfang können durch die Auswahl im Rechner vorgegeben werden. Dazu zählt unter anderem, bis zu welchem Alter Sie eine Absicherung der Berufsunfähigkeit wünschen.

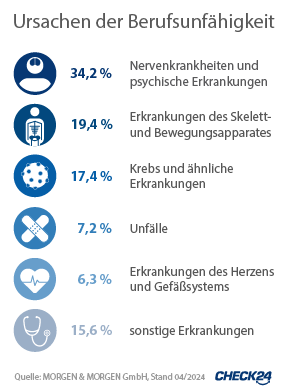

Im Durchschnitt wird jeder vierte Erwerbstätige während seines Erwerbslebens mindestens einmal für eine längere Zeit berufsunfähig. Häufig sind es Nerven- und psychische Erkrankungen, die dazu führen, dass jemand seinen Beruf nicht mehr ausüben kann. Dazu zählen etwa Depressionen oder ein Burn-out.

Zweithäufigste Ursache sind Erkrankungen des Skelett- und Bewegungsapparates, gefolgt von Krebserkrankungen. Vergleichsweise selten löst hingegen ein Unfall eine plötzliche Berufsunfähigkeit aus.

Weitere Informationen sowie Beispiele für verschiedene Berufsgruppen finden Sie auf unserer Seite zu den Ursachen einer Berufsunfähigkeit.

Wie bei jeder Versicherung haben Sie als Versicherungskunde die Pflicht, bei Vertragsabschluss wahrheitsgemäße Angaben zu machen. Bei der Berufsunfähigkeitsversicherung wird dabei Ihrem Gesundheitszustand besondere Beachtung geschenkt. Der Grund: Eventuelle Vorerkrankungen oder Krankheitsrisiken durch Ihren Lebensstil und beruflichen Alltag können das Versicherungsrisiko für die Gesellschaft entscheidend beeinflussen. Füllen Sie die Antragsfragen daher sorgfältig aus. Gegebenenfalls empfiehlt sich daher auch eine Alternative zur BU.

Diese Angaben spielen auch eine Rolle für die Beitragshöhe. Wenn Sie eine bestehende Berufsunfähigkeitsversicherung kündigen und zu einem anderen Anbieter wechseln möchten, ist in aller Regel eine erneute Gesundheitsprüfung bei der neuen Gesellschaft erforderlich. Daher sollten Sie sich diesen Schritt genau überlegen und nicht überhastet das Kündigungsschreiben abschicken. Kündigen Sie daher erst, wenn Ihnen ein verbindliches neues Angebot vorliegt. Mit steigendem Eintrittsalter erhöht sich zudem meist auch der zu entrichtende Versicherungsbeitrag.

Kein Verweis auf andere Tätigkeiten

Die meisten Berufsunfähigkeitsversicherungen verzichten auf eine abstrakte Verweisung. Das heißt, der Versicherer prüft nicht, ob Sie noch in einem anderen vergleichbaren Beruf arbeiten könnten.

Fällt Ihre Arbeitskraft nach einem Unfall oder einer schweren Krankheit weg, ist der gewohnte Lebensstandard in Gefahr. Eine Berufsunfähigkeitsversicherung ist daher für praktisch jeden sinnvoll, der von seinem Erwerbseinkommen lebt. Sie ist eine Art Vollkasko für Ihr Einkommen.

Eine staatliche Leistung bei Berufsunfähigkeit gibt es nur für Personen, die vor 1961 geboren sind. Für Jüngere zahlt die gesetzliche Rentenversicherung lediglich eine Erwerbsminderungsrente, die man nur bei schweren Einschränkungen erhält und in aller Regel zum Leben nicht ausreicht.

Die volle Rente erhält man nur, wenn man weniger als drei Stunden täglich in irgendeinem Job arbeiten kann. Der bisher ausgeübte Beruf und die erworbenen Qualifikationen zählen dabei nicht. Könnte etwa ein Ingenieur noch als Pförtner arbeiten, so müsste er eine solche Stelle antreten und würde keine oder nur eine halbe Erwerbsminderungsrente erhalten.

Verbraucherschützer empfehlen, circa 75 Prozent des Netto-Einkommens als monatliche Berufsunfähigkeitsrente abzusichern. Wer beispielsweise 2.000 Euro netto verdient, sollte eine garantierte Monatsrente von 1.500 Euro vereinbaren.

Bei einer Beitragsdynamik kann die Rente jährlich angepasst werden, um die Inflation langfristig auszugleichen. Dabei steigt die versicherte Rente jedes Jahr um einen festgelegten Prozentwert – zum Beispiel um zwei Prozent.

Ansonsten hätte beispielsweise eine vereinbarte Rente von 1.000 Euro nach zwanzig Jahren und einer durchschnittlichen Inflation von zwei Prozent eine Kaufkraft von nur noch 673 Euro.

Eine Berufsunfähigkeitsversicherung sollte Sie außerdem möglichst während des gesamten Erwerbslebens schützen. Daher empfehlen wir eine Laufzeit bis zum gesetzlichen Rentenalter von derzeit 67 Jahren. Endet die Versicherung früher, müssten Sie bei einer Berufsunfähigkeit die Zeit bis zur Altersrente mit privaten Mitteln überbrücken oder erhebliche Einschnitte bei Ihrer gesetzlichen Rente hinnehmen.

Wie viel eine Berufsunfähigkeitsversicherung kostet, hängt vor allem vom Alter des Versicherten, seinem ausgeübten Beruf sowie seinem Gesundheitszustand ab. Aus diesen Größen berechnet die Versicherungsgesellschaft die Höhe des Beitrags.

Beim Alter gilt: Je jünger man bei Abschluss einer Berufsunfähigkeitsversicherung ist, desto geringer sind die zu zahlenden Beiträge. Wer erst später einen Vertrag abschließt, muss mehr zahlen. Daher bezahlt ein Versicherter, der bereits als Student eine Versicherung abschließt, oftmals über die gesamte Laufzeit weniger als jemand, der sich etwa erst mit Ende dreißig für einen Vertrag entscheidet.

Je nach ausgeübtem Beruf ist das Risiko einer Berufsunfähigkeit unterschiedlich groß. Die Versicherungen berücksichtigen daher den Beruf, um das individuelle Risiko zu bestimmen. So sind Arbeitnehmer mit körperlich schweren Berufen wie etwa Handwerker besonders gefährdet – die Prämien für eine Berufsunfähigkeitsversicherung sind daher für solche Berufsgruppen vergleichsweise hoch. Arbeitnehmer mit einer überwiegend sitzenden Tätigkeit – beispielsweise Bürokaufleute oder Mathematiker – zahlen hingegen eher geringe Beiträge.

So erhält etwa ein 28-jähriger Ingenieur bei einer Laufzeit bis zum 65. Lebensjahr und einer monatlichen Rente von 1.500 Euro eine Versicherung bereits ab 42 Euro monatlich.

Wer unter gesundheitlichen Beschwerden leidet oder riskante Hobbys wie etwa Tauchen oder Fallschirmspringen ausübt, muss meist einen Risikozuschlag zahlen.

Sowohl die Höhe der Beiträge als auch die Versicherungsbedingungen unterscheiden sich zwischen den einzelnen Anbietern teilweise erheblich. CHECK24 bietet Ihnen einen einfachen, zeitsparenden und übersichtlichen Online-Vergleich. In wenigen Augenblicken ermittelt der Vergleich für Sie passende Tarife von über 30 Anbietern, basierend auf Ihren persönlichen Angaben wie Berufsstand, gewünschter Monatsrente oder Dauer der Absicherung.

Im CHECK24-Detailvergleich sehen Sie auf einen Blick alle wichtigen Leistungsdetails und Unterschiede zwischen den einzelnen Tarifen. Zusätzlich ermitteln wir für Sie eine Preis-Leistungs-Empfehlung und zeigen Ihnen den jeweils leistungsstärksten Anbieter im Vergleich. Bei Fragen können Sie sich an einen unserer Experten für die Arbeitskraftabsicherung wenden.

Bei den meisten Tarifen wird die Berufsunfähigkeitsrente ausgezahlt, wenn der Versicherte zu mindestens 50 Prozent und für mindestens sechs Monate in seiner beruflichen Tätigkeit beeinträchtigt ist.

Bei einer Berufsunfähigkeit zahlt die Versicherung die vereinbarte monatliche Rente, bis Sie Ihren Beruf wieder ausüben können. Die maximale Zahlungsdauer hängt davon ab, welche Laufzeit Sie mit der Gesellschaft vereinbart haben. Zur Sicherheit empfehlen wir eine Laufzeit bis zur gesetzlichen Regelaltersrente mit 67 Jahren. Ab dem Versicherungsbeginn sind Sie geschützt, allerdings erst nach Annahme des Antrags durch die Versicherungsgesellschaft und der Prüfung Ihres Gesundheitszustandes.

In der Berufsunfähigkeitsversicherung gibt es grundsätzlich keine Wartezeit. Das heißt, ab dem Versicherungsbeginn ist man meist sofort gegen das Risiko einer Berufsunfähigkeit geschützt.

Es gibt nur wenige Tarife, die eine Wartezeit vorsehen.

Karenzzeit in der BU-Versicherung

Es gibt auch Tarife mit einer Karenzzeit. Wird eine solche Karenzzeit vereinbart, wird die Rente erst nach Ablauf eines bestimmten Zeitraums ausbezahlt – meist sechs bis 24 Monate nach Eintritt der Berufsunfähigkeit. Die Beiträge eines Tarifs mit Karenzzeit sind daher geringer.

Der Versicherungsschutz einer Berufsunfähigkeitsversicherung gilt weltweit. Das heißt, egal wo Ihnen etwas zustoßen sollte – ob beruflich oder privat im Inland oder im Ausland – die Vollkaskoversicherung Ihrer Arbeitskraft sichert Ihnen Ihr Einkommen. Damit Sie auch weiterhin Ihre Miete oder Ihr Darlehen bezahlen und Ihren gewohnten Lebensstandard halten können.

Nein. Eine Berufsunfähigkeitsversicherung kann nur abgeschlossen werden, wenn vorab Ihr gesundheitlicher Zustand überprüft wird. Die Versicherungsexperten von CHECK24 können jedoch mit hoher Wahrscheinlichkeit einen passenden Versicherungsschutz für Sie finden – sofern Sie nicht in einer laufenden Behandlung sind oder eine OP ansteht.

Wer die Lücke beim Schutz der Arbeitskraftabsicherung schließen möchte, sollte seine Berufsunfähigkeitsversicherung sorgfältig auswählen. Um sich schnell und bequem einen Überblick über die Anbieter am Markt zu verschaffen und zu besten Konditionen abzuschließen, nutzen Sie am besten unseren Tarifvergleich. In unserem Berufsunfähigkeitsversicherung-Vergleich finden Sie alle Top-Anbieter im direkten Vergleich. Unser Service ist für Sie selbstverständlich kostenlos und unverbindlich!

Lassen Sie sich von unserem Vergleichsrechner passende Anbieter und Tarife anzeigen und sich im Anschluss Ihre Favoriten als unverbindliche Angebote zukommen. Wir benötigen für den individuellen Vergleich der Berufsunfähigkeitsversicherungen lediglich einige wenige Informationen zu Ihrer Person, dem Beruf und der gewünschten monatlichen Berufsunfähigkeitsrente.

Unsere Versicherungsexperten unterstützen Sie dabei, ein passendes Angebot zu finden und den Antrag auszufüllen. Auch wenn Sie vorab Fragen zur BU-Versicherung haben, beraten unsere Experten Sie jederzeit gerne persönlich.

Kostenloser Rechtsschutz bei CHECK24

Wenn Sie Ihre Berufsunfähigkeitsversicherung bei CHECK24 abschließen, erhalten Sie einen kostenlosen Rechtsschutz für den Fall, dass der Versicherer Ihren Leistungsantrag ablehnen sollte.

Morgen & Morgen hat sein aktuelles Rating der BU-Versicherung vorgestellt: Die meisten Tarife erhalten als Wertung ein "ausgezeichnet" oder "sehr gut".

Franke und Bornberg hat ein neues Rating der BU-Versicherung veröffentlicht. Viele Tarife überzeugen, eine Entwicklung sehen die Analysten aber kritisch.

Viele glauben nicht, bis zur Rente fit genug für den Job zu bleiben. Einen Schutz für den Fall einer Berufsunfähigkeit haben aber nur wenige.

CHECK24 – Deutschlands größtes Vergleichsportal

Transparent

Wir bieten Ihnen einen Überblick über Preise und Leistungen von tausenden Anbietern. Und das alles über eigene Vergleichsrechner.

Kostenlos

Für Kunden ist unser Service kostenlos. Wir finanzieren uns über Provisionen, die wir im Erfolgsfall von Anbietern erhalten.

Vertrauenswürdig

Bei uns können Kunden erst nach einem Abschluss eine Bewertung abgeben. Dadurch sehen Sie nur echte Kundenbewertungen.

Erfahren

Seit 1999 haben unsere Experten über 15 Millionen Kunden beim Vergleichen und Sparen geholfen.

Mit dem Vergleich von CHECK24 können Sie über 100 Tarifvarianten der Berufsunfähigkeitsversicherung kostenlos vergleichen. Gemäß § 60 Abs. 1 S. 2 („Hinweis zu eingeschränkter Marktabdeckung“) und Abs. 2 VVG („Markt- und Informationsgrundlage“) weisen wir dennoch ausdrücklich auf eine eingeschränkte Versicherer- und Vertragsauswahl hin. Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen finden Sie hier.

Mit dem Vergleich von CHECK24 können Sie über 100 Tarifvarianten der Berufsunfähigkeitsversicherung kostenlos vergleichen. Gemäß § 60 Abs. 1 S. 2 („Hinweis zu eingeschränkter Marktabdeckung“) und Abs. 2 VVG („Markt- und Informationsgrundlage“) weisen wir dennoch ausdrücklich auf eine eingeschränkte Versicherer- und Vertragsauswahl hin. Informationen zu den teilnehmenden und nicht teilnehmenden Versicherern und Versicherungstarifen finden Sie hier.